根据一项最新的政府调查提议,澳大利亚联邦财长Josh Frydenberg将被赋予新的权利,以便能够对谷歌、苹果等公司旗下的支付体系进行监管。这呼应了此前CBA首席执行官Matt Comyn向议会委员会的申诉,称苹果的Apple Pay拥有澳大利亚数字钱包支付市场80%的份额,这一占有率水平显然有“垄断”嫌疑,因此呼吁将苹果作为支付系统进行监管。

财长本人直接在澳洲最重要的财经媒体——《澳洲金融评论》AFR上撰文表示,澳大利亚的支付系统正在经历一场数字化变革,但是监管框架却没有与时俱进。他指出,无论是私人的网购、转账、接收工资,还是各类商业、政府的支付款项,这些交易均取决于支付系统的效率和安全性。随着技术、商业模式、参与者、消费者偏好等方面的改变,支付系统也在不断演变,如数字钱包的出现,先买后付(BNPL)、加密货币的兴起等等。这些改变已经带来一场变革,但监管框架并没有跟上,目前的系统监管还在使用二十年前的老旧框架和内容。

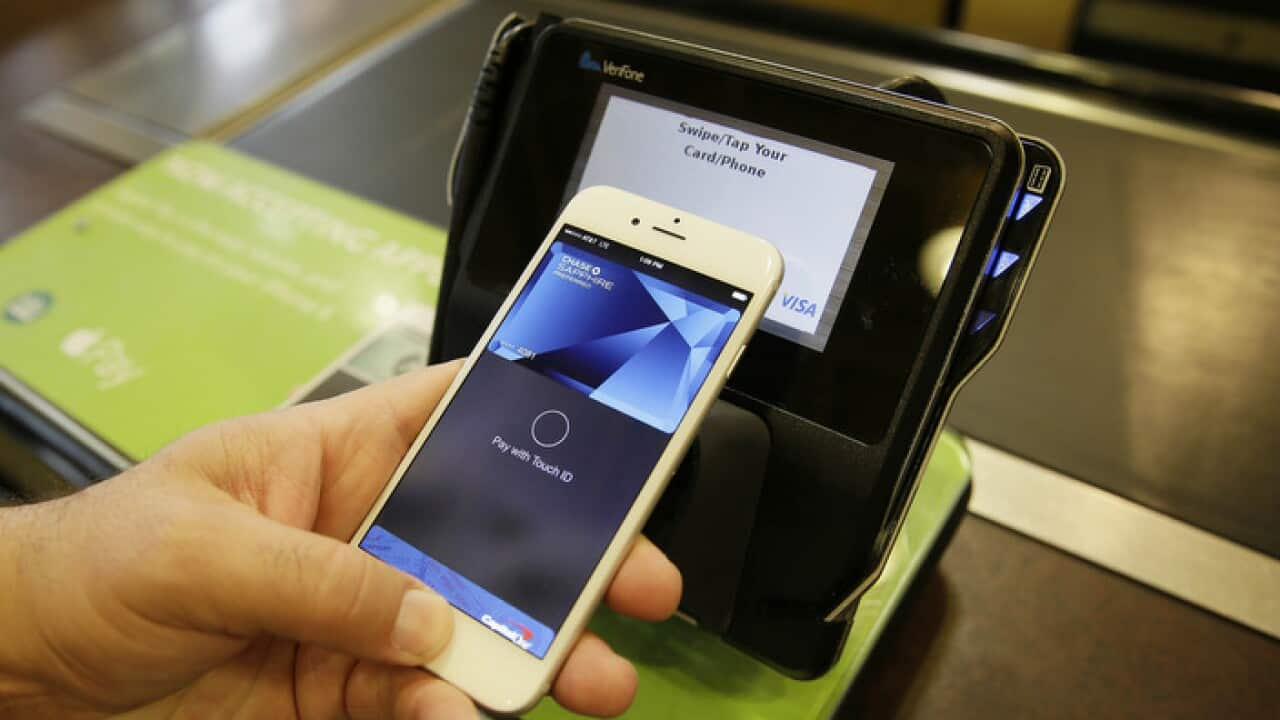

因此,联邦政府去年底就委托律师和支付专家,对整个澳大利亚的支付系统监管架构进行审查。目前这一审查收到了大量的意见书,并已经向政府提交了报告,给出了关于监管改革的建议。财长因此特别撰文说明,并在其中特别提到了类似Apple Pay和Google Pay等数字钱包用于进行非接触式支付,功能就像银行发行的借记卡一样,但他们却受不同的监管制度约束。财长就认为,如果政府不采取任何措施来改革当前的框架,那么就会让硅谷互联网巨头决定澳大利亚支付系统的未来,而支付体系,恰恰是一个国家经济基础设施非常关键的部分。

这一观点显然很符合大银行们的说法,CBA的CEO在向议会联合委员会提交有关ApplePay调查的文件中就明确表示,Apple Pay拥有数字钱包支付市场80%的份额,任何人想要与之竞争成功,几乎不可能。因为苹果根本不向银行等金融机构开放NFC(即近距离无线通讯技术,指的是手机中非接触式识别,可与点击支付终端进行通信),而不使用NFC,根本不可能提供竞争性服务。事实上,不仅是CBA,四大银行都在试图要求在iPhone上使用NFC,以便可以像安卓手机一样提供自己的“一触即付”应用程序,指责这是赤裸裸的“垄断行为”。但苹果始终拒绝这一要求,表示这么做会损害iPhone的安全性。

看到这样的信息,很多人可能会觉得奇怪,啥时候大银行成为反垄断“先锋”了?显然,银行这么做不可能只是为了给消费者争取利益,更多恐怕是从自身利益出发。因为使用Apple Pay支付渠道,银行必须向苹果公司缴纳一定的费用——有报道称,光是这笔“渠道费”用,每年就高达1亿澳元。

但有意思的是,光从公司战略角度来看,CBA的Comyn和苹果CEO库克的想法却极为雷同。他一直强调,CBA是一个平台,而不仅仅是一家银行。今年 5 月,他说苹果“策划了非常高质量和广泛的体验”,CBA也正试图创建一个自己的生态“花园”,让客户更深入地使用与参与,就像苹果一样。事实上,这种试图通过创造闭合的生态圈来最大程度留住用户,并不断在生态圈内打造更多基于自身平台架构的延申服务,是大多数大型互联网科技公司的战略。这种闭环“生态”本身,又何尝不是CBA控诉苹果不开放NFC的翻版呢?

所以,到底是谁在垄断,谁在反垄断,又或者只是两只垄断的大象在打架?作为监管机构的澳洲联邦政府,又应该如何更新自己的监管机制呢?我们拭目以待。

(本文作者魏睿昊Julius Wei为SBS特约通讯员、澳大利亚经济和金融市场的分析人士,转载须经SBS许可;本文观点仅代表嘉宾观点,不能代替理财建议,不代表本台立场。)