Highlights

- Ang fixed-term loan, ay magandang option sa mga borrowers dahil naka-lockded in ang interest rate na binabayaran sa financial intitution sa buong term

- Ang variable rate loan ay kung saan ang interest rates na babayaran ay taas -baba depende sa Reserve Bank

- Lenders Mortgage Insurance or LMI, ay insurance na nagbibigay proteksyon sa nagpapahiram kung sakaling hindi makapagbayad ang borrower ng loan

Ang pagkakaroon ng sariling bahay dito sa Australia ay pangarap ng lahat. Kaya isang magandang pagkakataon, na malaman kung paano ang gumagana ang home loan.

Kapag pinili ang fixed-rate loan mula sa financial institution, ang rate ng interest na iyong babayaran ay hindi na tataas o bababa, sa buong term kahit pa ang financial institution na nagpahiram sa iyo ay may bagong interest rates. Dahil ang ibig sabihin ng fixed-rate home loan, ay fixed o nakapako na ang interest rate na iyong babayaran sa loob ng napagkasunduang term, kahit pa tataas o bababa ang interest rates.

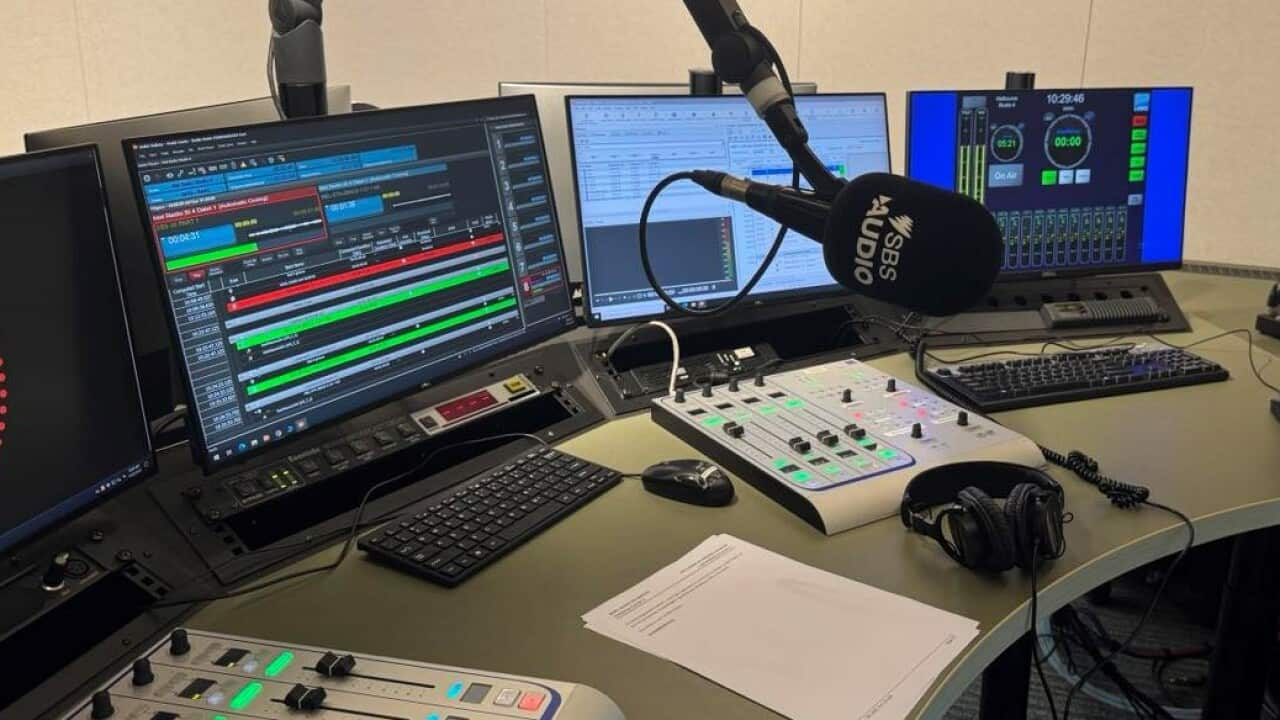

Pakinggan ang audio

LISTEN TO

Fixed o variable: Alamin ang pagpili ng tamang home loan

SBS Filipino

07:01

Ayon kay Peter Ruddock na isang Mortgage broker sa Mortgage Choice sa Melbourne ang fixed term ay kadalasan isa hanggang apat na taon.

“Ang fixed-rate loan ay may kasunduan kayo ng lender ng term o ilang taon mo mababayaran ang loan sa fixed na amount. Kahit babaguhin ng Reserve Bank ang rates, hindi apektado ang rates mo," sabi ni Mr. Ruddock.

Ang fixed-term loan,ay isang magandang option para sa mga borrowers dahil kahit sumipa ang interest rates ay wala ng epekto sa iyong bayarin.Pero kapag bumaba ang interest rates, kailangan pa ding bayaran ang fixed rate ng loan sa natitirang term.

Dagdag ni Mr Ruddock, mas gusto ng mga bangko na agad piliin ng mga customer ang fixed rate loan, dahil segurado ang bangko na bababa ang rate ng interest sa loob ng isang taon, at pabor ito sa kanila kapag sa mataas na rate ka naka-locked in.

“At kung ikaw ang borrower na magbabayad ng mas mataas kaysa itinakdang minimum ang fixed-term loan ang bagay sa'yo, dahil mas mababa ito sa variable."

Kapag gusto naman ang flexible na approach, sa pagbabayad pwedeng piliin ang variable rate loan. Ang ibig sabihin nito ay pwedeng tataas o bababa ang interest rates ng loan, na pangunahing kinokontrol ng Reserve Bank of Australia, at sinusunod ito ng bangko.

" May required minimum amount na dapat mong ibayad pero kapag mas mataas ang bayad mo sa minimum requirement, mas madali mong mabayaran ang loan pero hindi ka pwedeng magbayad ng mababa."

Kung babaan ng RBA ang interest rates, maaring patuloy na magbayad ng mataas na halaga ang isang borrower. Sa ganitong paraan ay madaling mababayaran nito ang kanyang loan, pero kapag sumipa ang interest rates dito kadalasan nagkakaproblema lalo na kapag hindi kayang bayaran ng borrower ang bagong rates.

Kaya ayon kay Kevin Davis na isang Emeritus professor ng Finance sa University of Melbourne, dito nakikita ang kahalagahan ng pagkakaroon ng offset account, na kasama sa variable loan.

“Ang mortgage offset accounts ay makakatulong para ma-build up ang surplus funds, para ma-reduce ang interest na binabayaran sa mortgage, kaysa umutang kang muli sa iba para pambayad."

Ang pera sa offset account ang syang magpapababa sa balanse ng loan pati offsets interest. Halimbawa, kapag may $400,000 loan na may variable rate at may $100,000 sa offset account, aabot lang sa $300,000 interest ang maaaring bayaran.

May mga financial institution din ang nag-aalok ng split home loan, kung saan may variable at fixed-rate loans.

Dagdag payo ni Mr Ruddock, dapat pag-isipang Mabuti ang break cost na pwedeng bayaran ng nanghiram kapag magdesisyon na magbabayad sa fixed rate loan bago matapos ang term.

Ang break cost na ito ay ang interest rate sa panahon ng swap, kung saan pwedeng mataas o mababa ang rate kaysa na -locked in na bayarin sa fixed rate loans.

Samantala kapag ang interest rates ay tumaas at ayaw mo ituloy ang term loan, hindi magiging mahirap sa bangko ang pagpahiram sa ibang borrower dahil naka-locked-in ka sa mas mababang rate.

Ang benepisyo lang kapag naka-locked in, sa low interest rates ngayon sabi ni Mr Ruddock, ang seguradong galaw ng rate ay pataas kaya ligtas ka na magbayad sa mas mataas na rate ngayon.

May ibang bangko din na gusto nilang ang kanilang mga customers ay kukuha ng Lenders Mortgage Insurance or LMI. Ito ay insurance na magbibigay proteksyon sa mga nagpapahiram o lenders kapag hindi makapagbayad silang may loan.

Pero may babala si Melbourne University Professor Kevin Davis sa lenders mortgage insurance na ito, dahil hindi ito makakatulong sa borrower kahit nagbabayad ito ng premium, dahil gumagana ito pabor sa bangko.

'Kapag ang amount na hiniram mo ay 80% o higit pa sa binili mong bahay, ang bangko ay mag-require na kumuha ka ng Lenders Mortgage Insurance, bilang proteksyon ng bangko in case di ka makabayad ng utang."

Para sa karagdagang impormasyon, pumunta sa money smart website o komunsulta sa licenced mortgage broker.